Infos: Bauzinsen

Gerade hat man sich damit abgefunden, dass die Talsohle der Bauzinsen wohl durchschritten ist und die Zinsen für Annuitätendarlehen und andere Finanzierungsformen wieder steigen wird, ändern einige Banken wieder die Richtung. Namhafte Banken und Bausparkassen haben diese Woche Zinssenkungen angekündigt, damit wird erstmals seit April 2015 das Baugeld wieder billiger. Für Bauherren stellt sich jetzt die Frage, wie sie mit dieser Situation umgehen sollen. Noch abwarten? Oder die Entspannung nutzen?

Aktuelle Entwicklung der Bauzinsen

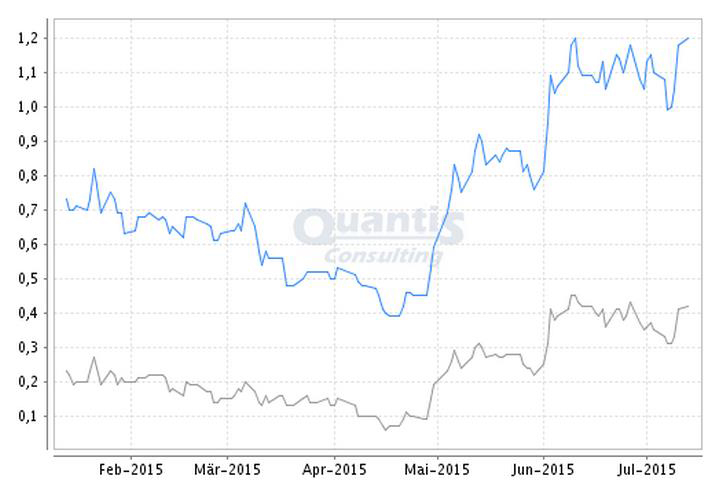

Die Bauzinsen in Deutschland und deren Entwicklung hängt ganz wesentlich mit der Rendite der 10-jährigen Bundesanleihen zusammen. Diese wiederum wird maßgeblich vom Leitzins der EZB, und darüber hinaus von der aktuellen Wirtschaftslage in Deutschland und in der Eurozone beeinflusst.

Quelle: Finanzen.net

Wie man in der folgenden Grafik sehen kann, haben sich die Bauzinsen in den letzten Wochen stark nach oben entwickelt, parallel zur kurzfristigen Erhöhung der Rendite der Bundesanleihen:

Quelle: eigene Recherche, eigene Webseite

Dies wird hauptsächlich durch die weiterhin unsichere Situation in Griechenland sowie die nach wie vor große Nachfrage nach Bundesanleihen begründet. Darüber hinaus sagen Brancheninsider hinter vorgehaltener Hand, dass einige Banken auch deshalb die Bauzinsen erhöht haben, um die Antragsflut etwas einzudämmen die auf sie einprasselt, und eingehende Darlehensanträge mit einer höheren Marge abschließen zu können.

Dafür spricht auch, dass der rapide Anstieg der Darlehenszinsen mittlerweile beendet zu sein scheint, ja manche Banken – auch große überregionale Banken – bereits wieder Bauzinsen gesenkt haben oder angekündigt haben, dies in den nächsten Wochen zu tun.

Welche Richtung nehmen die Darlehenszinsen?

Darlehenszinsen sind im langfristigen Vergleich immer noch sehr günstig. Wer jetzt finanziert, hat zwar möglicherweise die allerbesten Konditionen verpasst, finanziert aber immer noch historisch günstig.

Mittelfristig kann man davon ausgehen, dass sich die Wirtschaftslage der Eurozone wieder erholen wird. Dies wird die Europäische Zentralbank dazu bewegen, den Leitzins wieder etwas anzuheben. Sollte sich aufgrund der besseren Konjunktur die Inflation, also die Teuerungsrate, noch stärker nach oben entwickeln, sind zukünftige Häuslebauer und Finanzierungsinteressenten gleich doppelt negativ betroffen:

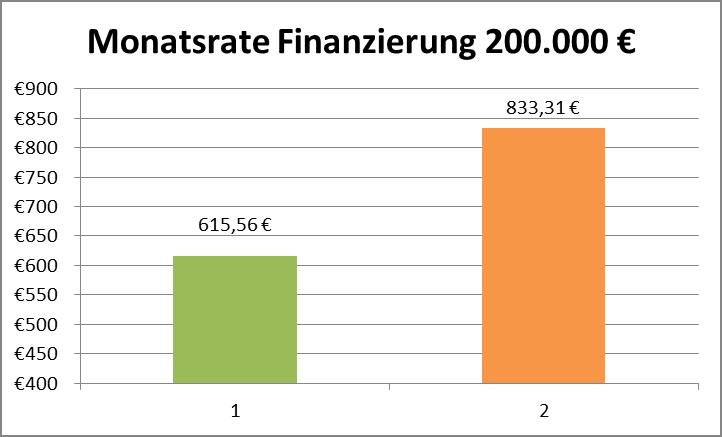

Zum einen werden die Darlehenszinsen dadurch mittelfristig steigen, vor allem wenn die EZB den Leitzins stark erhöht, um eine hohe Inflation zu bekämpfen. Dies kann schnell dazu führen, dass der Traum vom Eigenheim plötzlich empfindlich teurer wird, und die monatliche Finanzierungsrate plötzlich statt 615 € nunmehr 833 € beträgt, wie in der folgenden Grafik veranschaulicht.

Grafik: monatliche Finanzierungsrate für ein Darlehen über 200.000 €, Gesamtlaufzeit 35 Jahre, Darlehenszinsen 1,5 % (Variante 1) bzw. 3,5 % (Variante 2) Nominalzins. Quelle: eigene Berechnungen mit dem Tilgungsrechner von Quantis Consulting

Ähnliches gilt für künftige Anschlussfinanzierungen. Wenn bei derzeit oder vor kurzem abgeschlossenen Darlehen die Zinsfestschreibung mittelfristig abläuft – also in 8 bis 12 Jahren – müssen Eigentümer damit rechnen, dass die Bauzinsen empfindlich höher sein werden als das derzeitige Zinsniveau.

Zum Anderen wird die Teuerung (Inflation) der nächsten Jahre die Kosten für Neubauten, aber auch für Bestandsobjekte weiter in die Höhe treiben. Steigen die Löhne (am Bau), steigen dadurch auch die Baukosten, es verteuern sich aber auch die notwendigen Rohstoffe und Materialien. Dies führt dazu, dass bauen in den nächsten Jahren empfindlich teurer werden wird. Darüber hinaus treiben die Knappheit von Wohnraum und die zunehmende Urbanisierung der Menschen in Ballungszentren die Grundstückspreise sowohl für Neubauprojekte als auch für Bestandsimmobilien in die Höhe.

Fünf Empfehlungen für Interessenten einer Baufinanzierung

Aufgrund der unsicheren kurzfristigen Entwicklung der Bauzinsen sowie der Wahrscheinlichkeit, dass das Zinsniveau mittelfristig wesentlich höher liegen wird, gibt es fünf klare Handlungsempfehlungen für Baufinanzierungsinteressenten:

1. Zinsniveau ausnutzen

Wenn Sie die Möglichkeit haben, nutzen Sie das derzeit günstige Zinsniveau. Auch wenn die niedrigsten Zinsen möglicherweise hinter uns liegen, sind die derzeitigen Bauzinsen immer noch am historischen Tiefstand. Darüber hinaus müssen Sie damit rechnen, dass Bauen und Kaufen in den kommenden Jahren möglicherweise wesentlich teurer wird.

2. Bauzinsen langfristig sichern

Sichern Sie sich die günstigen Bauzinsen langfristig. Sie müssen nicht notwendigerweise eine 15-jährige oder 20-jährige Zinsbindung wählen. Auch mithilfe eines Bauspardarlehens, eines Bausparkombidarlehens, oder eines Konstantdarlehens, erreichen Sie eine Zinssicherheit über die gesamte Darlehenslaufzeit oder zumindest auf langfristigem Niveau. Darüber hinaus sind diese Darlehensarten oft flexibler und vor allem günstiger als Darlehen mit sehr langer Zinsbindung. Einen sehr guten ersten Überblick über die unterschiedlichen Möglichkeiten, zinssicher zu finanzieren, finden Sie bei Quantis Consulting unter der Rubrik Zinsbindung.

3. Baufinanzierung vergleichen

Machen Sie selber online einen Vergleich für Ihre Baufinanzierung. Gerade in der heutigen Zinssituation ändern sich die Bauzinsen oft täglich. Mit dem richtigen Baufinanzierungsvergleich können Sie jede Menge an Zinsen sparen und kommen garantiert zum günstigsten Baufinanzierungsangebot. Hier geht’s zum Vergleich der Baufinanzierung von Quantis Consulting.

4. Fördermittel finden

Informieren Sie sich über mögliche Förderdarlehen oder ähnliche Fördermittel für Ihre Baufinanzierung. Eine Aufzählung der unterschiedlichen Fördermittel finden Sie bei Quantis Consulting unter der Rubrik Ihre Finanzierung – Fördermittel. Dort finden Sie umfangreiche Hintergrundinformationen zum Thema KfW-Darlehen oder Wohnriester.

5. Baufinanzierungsrechner nutzen

Nutzen Sie unsere Online Baufinanzierungsrechner! Mithilfe dieser einfachen Rechner können Sie Baufinanzierungsangebote sehr leicht selber nachrechnen, Angebote überprüfen, die Vor- und Nachteile von langen oder kurzen Zinsbindungen vergleichen, oder feststellen, wie sich mögliche Sondertilgungen auf Ihre Baufinanzierung auswirken. Unsere Baufinanzierungsrechner finden Sie hier.

Das könnte Sie ebenfalls interessieren:

Tilgungsrechner: Baufinanzierung optimal vergleichen – Vier Tipps für günstige Bauzinsen

Vier Tipps für günstige Hypothekenzinsen: So arbeiten die Banken

Bereitstellungszinsen – Die können Sie sich sparen!